沥青开工率明显改善——每周经济观察第52期

来源于:英为-推荐

发布日期:2025-12-31 09:04:21

一、华创宏观WEI指数震荡

截至2025年12月21日,华创宏观中国周度经济活动指数(WEI)为5.22%,环比2025年12月14日的5.16%上行0.06%。9月底以来,华创宏观周度经济活动指数总体回落。

如何看9月底以来华创宏观周度经济活动指数的下行?同9月底的高点相比,同比增速回落的分项主要是基建(沥青开工率)、内需(商品房成交面积)、工业生产(钢厂线材产量、秦皇岛煤炭吞吐量),说明9月底以来指数下行主要源于基建、内需和工业生产,仅有外需(BDI)等领域仍然维持稳定。

具体来看,9月以来WEI指数下行主要驱动因素是沥青开工率、商品房成交面积、钢厂线材产量、秦皇岛煤炭吞吐量:1)11月27日至12月24日沥青开工率四周均值为28.7%,相比8月28日-9月24日四周均值34.4%下行6个百分点;2)12月21日当周商品房成交面积同比为-22.4%,相比9月21日当周23.4%下行46个百分点;3)12月19日当周钢厂线材产量同比为-7.7%,相比9月19日当周的3.3%下行11个百分点;4)12月21日当周秦皇岛煤炭吞吐量同比为-17.1%,相比9月21日当周的37.9%下行55个百分点。

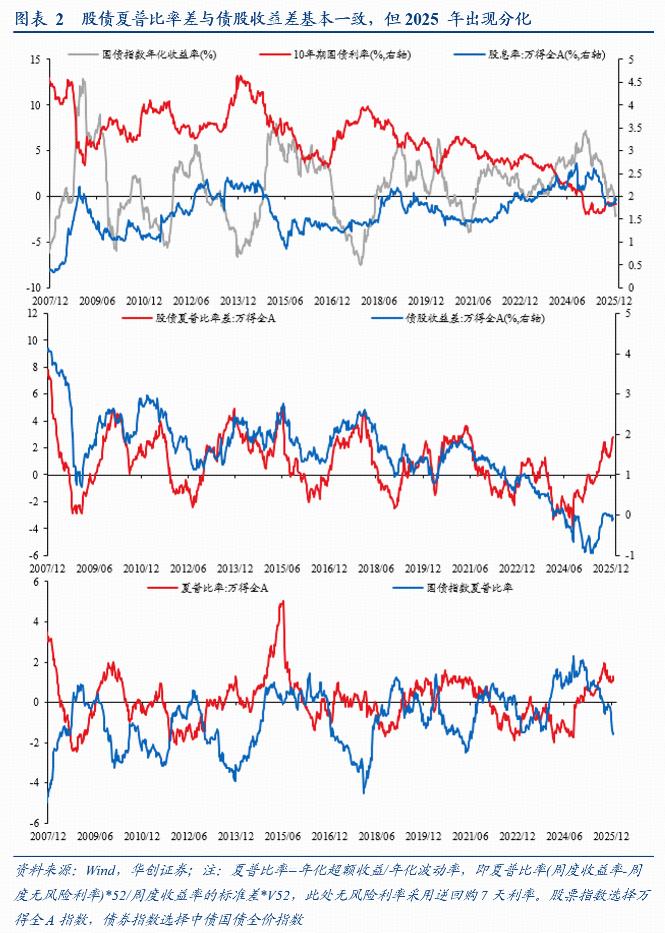

二、资产:股债夏普比率差仍在高位

我们发现,历史经验来看,股债夏普比率差与债股收益差走势趋同。截至2025年12月26日,股债夏普比率差为2.81,超过9月中旬2.43的高点,处于历史相对高位(十年90.2%分位数),凸显出股票相对于债券的配置性价比。但债股收益差为-0.09%,处于历史低位(十年11.1%分位数),表明债相对于股依然偏贵。因而,我们认为,当前股相对于债依然有更高的配置价值。

三、需求:乘用车零售低位运行,住宅成交降幅收窄

服务消费:地铁及航班变化不大。12月前25日,26城地铁客运量同比+3.1,环比上月-1.3%;11月同比为+3%。12月前27日,国内航班执行数日均为1.22万架次,同比+2%,环比11月-1.4%;11月日均为1.24万架次,同比+2.1%。

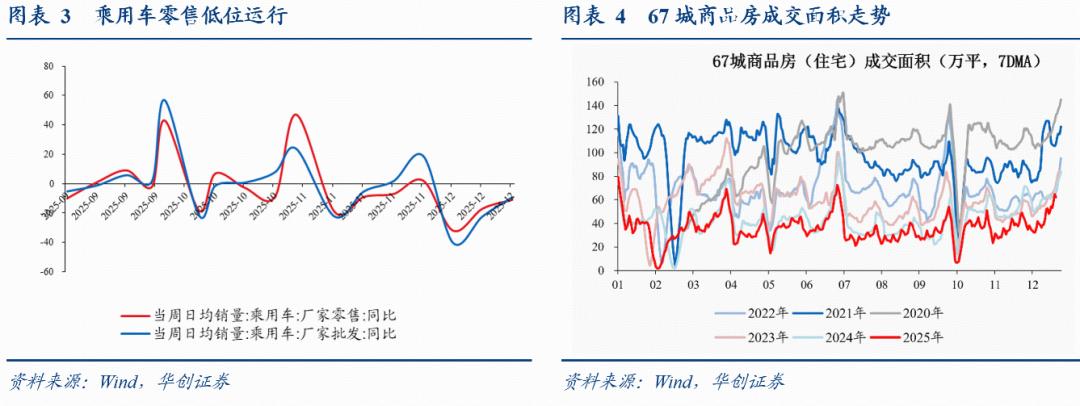

耐用品消费:乘用车零售低位运行。12月第三周,乘用车零售同比增速-11%,前值-17%。12月前三周累计同比-18.8%。11月全月同比为-8.1%。10月全月同比为+5.8%。

地产销售:商品房住宅成交面积同比降幅继续收窄。我们统计的67个城市,截至12月26日当周,商品房成交面积同比为-19%。12月前26日累计同比为-26%。11月同比为-34%。

土地溢价率:低位波动。12月前三周,百城土地溢价率平均为1.6%。11月为2.7%。10月为3.4%。

四、生产:基建高频有所改善

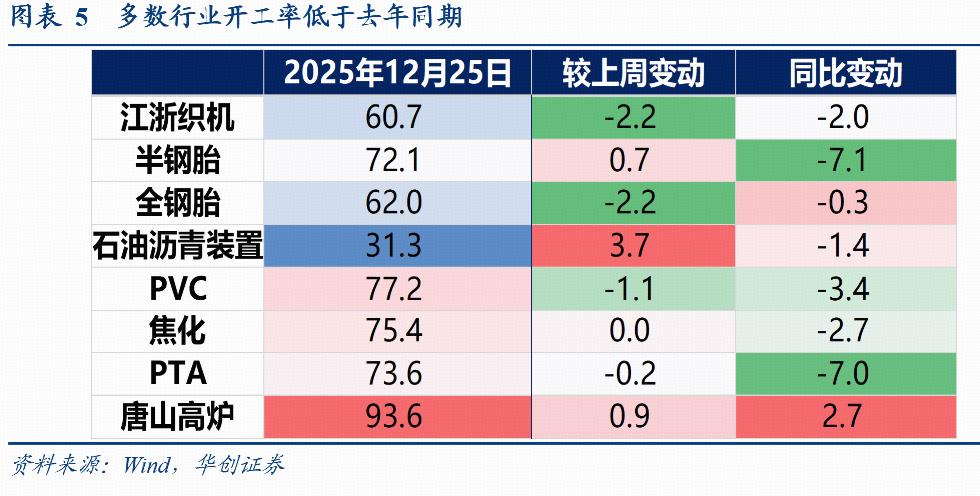

基建:高频数据略有改善。水泥发运率持平。截至12月19日,水泥发运率为31.6%,持平上周和去年同期。石油沥青装置开工率回升,截至12月24当周,开工率为31.3%,较上周环比回升3.7个点,较去年同期高5.4个点。

工业生产:1)煤炭:秦皇岛港煤炭调度口吞吐量增速转负。12月前26日,吞吐量较去年同期-11%。11月同比为+5.5%。2)行业开工率:环比来看,江浙织机、全钢胎、PVC有所回落,其他行业持平或微升。同比来看,除唐山高炉外,多数行业弱于去年同期。

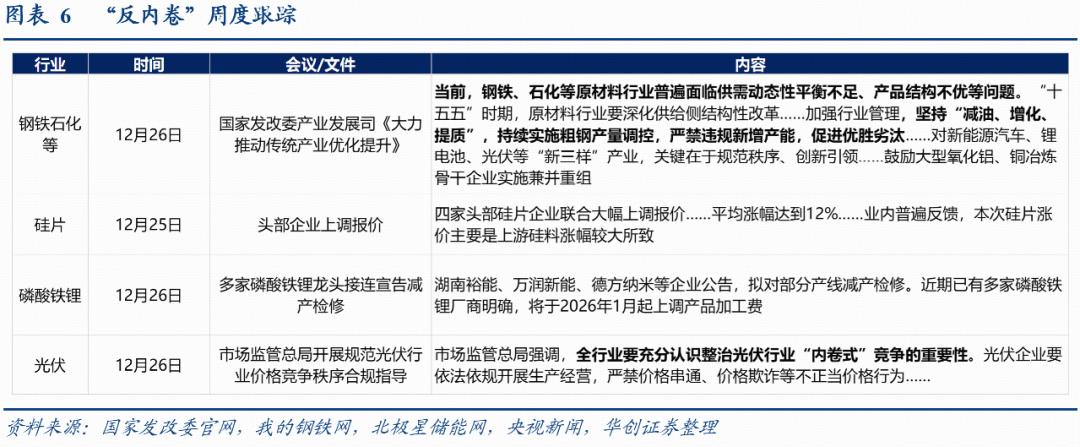

“反内卷”跟踪:仍集中在传统行业和新能源,涉及钢铁石化等(发改委署名文章提出“坚持‘减油、增化、提质’,持续实施粗钢产量调控”)、硅片(头部企业涨价)、碳酸铁锂(龙头企业减产检修)、光伏(市场监管总局喊话“全行业要充分认识整治光伏行业‘内卷式’竞争的重要性”)。

五、贸易:集装箱吞吐量四周同比高位小幅回落

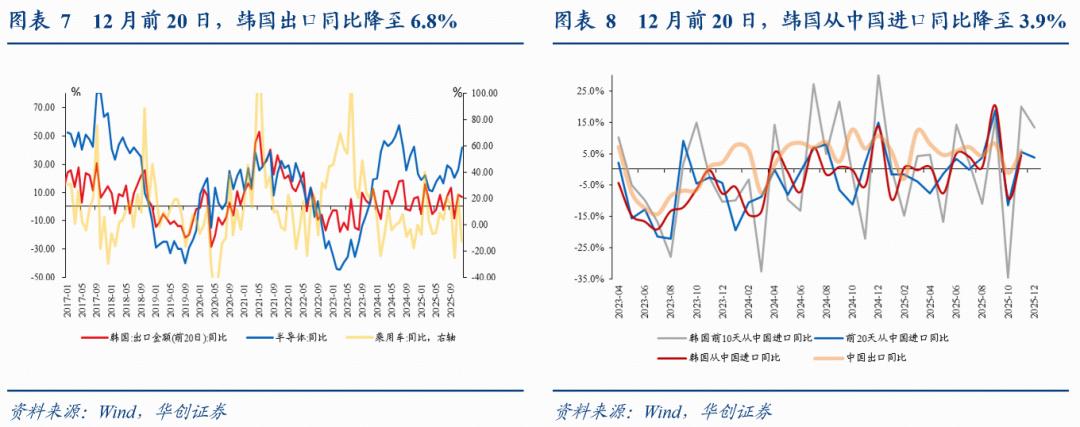

1、外需:韩国12月前20日出口同比、从中国进口同比均小幅回落。12月前20日,韩国出口同比降至6.8%,11月前20日为8.1%;但半导体出口同比仍然高升,12月前20日出口同比为41.8%,11月前20日为26.5%。12月前20日,韩国从中国进口同比降至3.9%,11月前20日为20%。

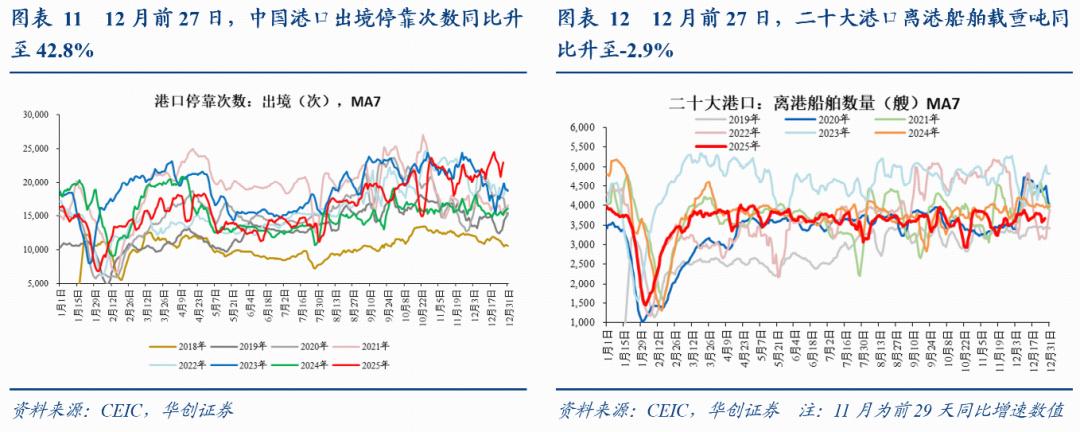

2、中国出口量:一降两升。①港口集装箱吞吐量同比高位回落。截至12月21日当周,我国港口集装箱吞吐量环比-5.9%,上周环比为-0.9%,四周同比9.1%,上周为10.6%。②中国港口出境停靠数同比回升。12月前27日,中国港口出境停靠次数同比升至42.8%,截至12月21日同比为40.6%,11月同比为28.1%。③二十大港口离港船舶载重吨同比回升。12月前27天,二十大港口离港船舶载重吨同比为-2.9%,截至12月21日同比为-2.8%,11月同比为-3.2%。

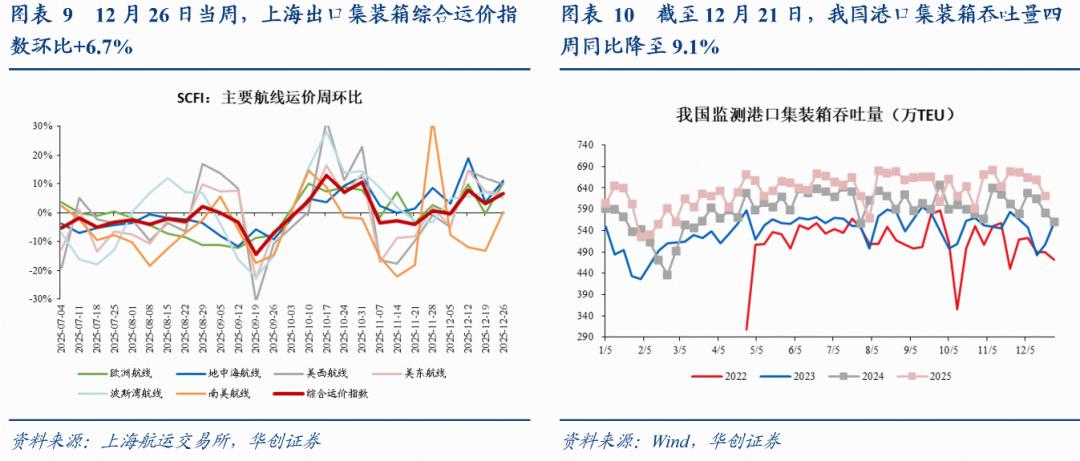

3、中国出口运价:运输市场走势向好,远洋航线运价上涨。12月26日当周,上海出口集装箱综合运价指数环比+6.7%,上周环比为+3.1%。分航线来看,欧洲航线方面,本周运输需求相对稳定,即期市场订舱价格在签约季保持涨势,运价环比为+10.2%,上周为-0.3%。北美航线方面,本周美西、美东航线运价环比分别为+9.8%、+6.6%,上周分别为+11.9%、+67.3%。

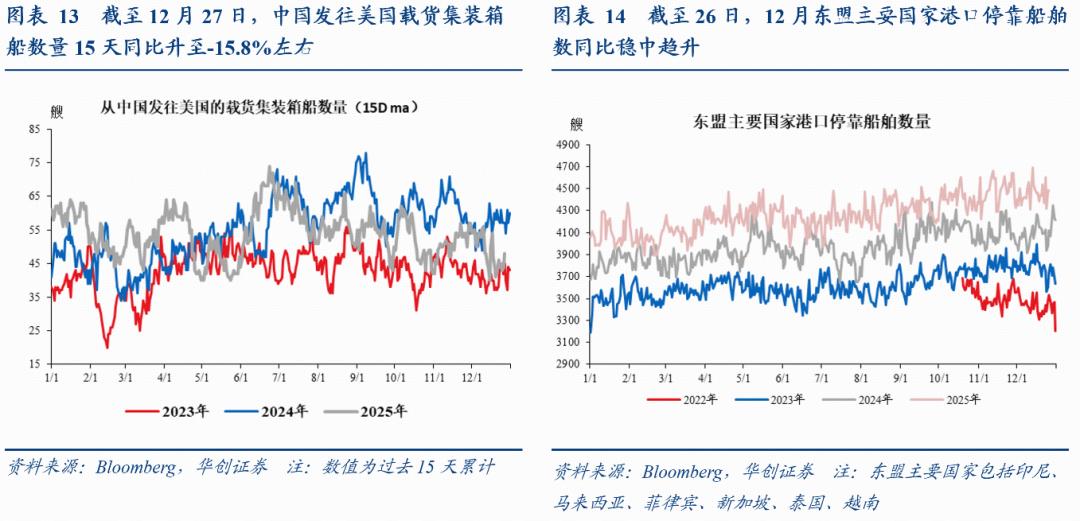

4、中美之间直接贸易流量:中国发往美国载货船舶数量同比低位反弹。截至12月27日,中国发往美国载货集装箱船数量15天同比-15.8%,上周(12月20日)同比为-29.3%,11月平均同比为-17.5%。

5、潜在转口:稳中趋升。12月前26天,东盟主要港口船舶停靠数同比9.2%,上周为9.1%,11月为9.5%左右。

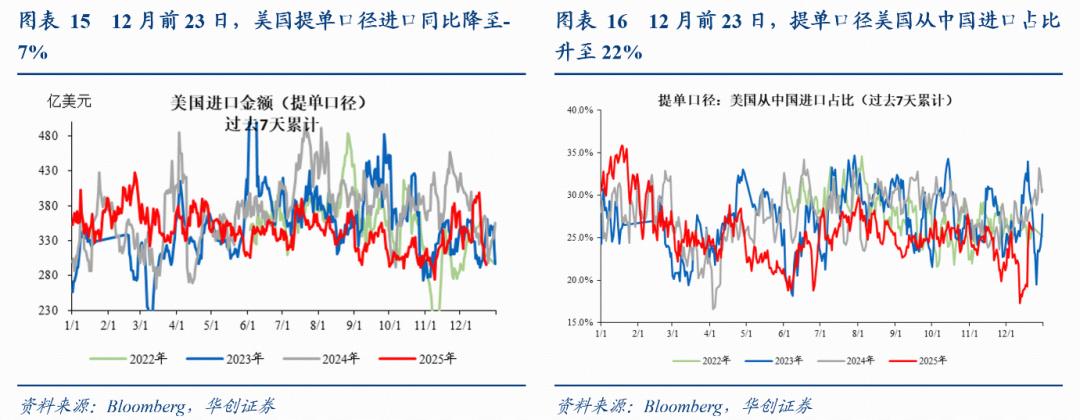

6、美国进口:整体进口回落,从中国进口占比底部反弹。12月前23天,美国提单口径进口同比-7%,上周为-2.3%,11月同比为-19%。12月前23天,美国提单口径从中国进口同比-27%,上周为-25.7%,11月同比为-26.1%。12月前23天,提单口径美国从中国进口占比升至22%,上周为20.8%,11月占比为23.5%。

六、物价:国内外大宗商品均偏强,金价涨破4500美金/盎司

本周,海外和国内大宗商品价格均上涨,南华综合指数上涨4%,RJ/CRB商品价格指数上涨1.8%。

本周,全球定价的三大宏观品种,铜价、金价、油价均上涨。COMEX黄金收于4546.2美金/盎司,上涨4.6%;LME三个月铜价收于12218美元/吨,上涨4.1%;美油收于56.7美元/桶,上涨1.1%,布油收于60.6美元/桶,上涨1.4%。

本周,动力煤价继续走弱,地产系价格分化,碳酸锂继续大涨。山西产动力末煤(Q5500)秦皇岛港平仓价收于672元/吨,下跌4.4%;京唐港山西主焦煤库提价收于1740元/吨,持平上周;钢之家焦炭价格指数收于1373元/吨,下跌3.1%。螺纹钢上海现货价收于3280元/吨,下跌1.2%;铁矿石价格指数:62%Fe:CFR中国北方收于107.3美元/吨,下跌1.2%;全国水泥价格指数下跌0.5%,南华玻璃指数上涨1.5%。工业硅连续合约收盘价上涨1.7%,多晶硅连续合约收盘价下跌1.9%,碳酸锂连续合约收盘价上涨16.5%。

本周,农产品中,水果、羊肉价格上涨,其余下跌。水果批价上涨3.5%,羊肉批价上涨0.5%。猪肉批价下跌0.6%;蔬菜批价下跌1.2%,鸡蛋批价下跌0.3%,牛肉批价下跌0.2%。

本周,BDI继续大跌,波罗的海干散货指数下跌7.2%,中国出口集装箱运价指数上涨2%。

12月15日当周,二手房挂牌价,一线下跌0.2%,全国下跌0.2%。今年以来,一线城市二手房挂牌价累计下跌6.3%,全国累计下跌6.1%。

12月28日当周,海南旅游价格指数上涨1.5%。

七、利率债:2026年继续实施更加积极的财政政策,用于支持地方政府隐性债务化解的专项债额度分配要统筹考虑地方化债压力和风险化解需要

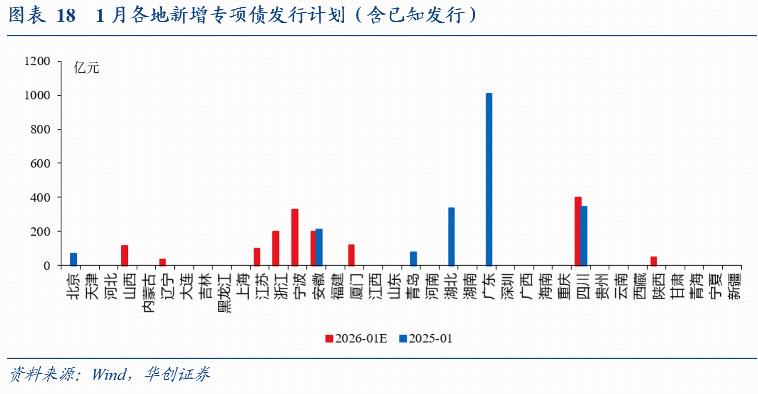

新增地方债发行计划更新:12月29日当周计划新增发行地方债145亿,全为专项债。截至12月26日,吉林、江苏等17个地方披露了2026年1月新增专项债发行计划(含已知发行)1547亿(2025年同期,已披露地区实际发行554亿),披露了Q1新增专项债发行计划(含已知发行)4486亿(2025年同期,已披露地区实际发行4136亿)。

国债周度发行计划更新:截至12月26日,已公布12月29日当周国债净融资0亿。

政策方面,12月27日至28日,全国财政工作会议在北京召开。

会议指出,2026年继续实施更加积极的财政政策。一是扩大财政支出盘子,确保必要支出力度。二是优化政府债券工具组合,更好发挥债券效益。三是提高转移支付资金效能,增强地方自主可用财力。四是持续优化支出结构,强化重点领域保障。五是加强财政金融协同,放大政策效能。

会议要求,2026年财政工作抓好以下重点任务。一是坚持内需主导,支持建设强大国内市场。大力提振消费,深入实施提振消费专项行动。积极扩大有效投资,加大对新质生产力、人的全面发展等重点领域投入。加快推进全国统一大市场建设,规范税收优惠、财政补贴政策。二是支持科技创新和产业创新深度融合,加快培育壮大新动能。进一步增加财政科技投入,完善财政科技经费管理,强化企业科技创新主体地位。实施制造业重点产业链高质量发展行动,开展新一批制造业新型技术改造城市试点,加快构建现代化产业体系。三是推进城乡融合和区域联动,拓展发展空间。扎实推进乡村全面振兴,积极支持以人为本的新型城镇化,促进区域协调发展。四是进一步强化保基本、兜底线,切实加强民生保障。促进居民就业增收,支持办好人民满意的教育,提高医疗卫生服务保障水平,完善社会保障体系,在满足民生需求中拓展发展空间。五是推动经济社会发展全面绿色转型,加快建设美丽中国。推进污染防治攻坚,加强生态系统保护和修复,健全绿色低碳发展支持政策,协同推进降碳、减污、扩绿、增长,增强绿色发展动能。六是加强国际财经交流合作,支持扩大高水平对外开放。推进全球经济金融治理改革,深化拓展全球伙伴关系,加强国际经贸合作,实施好海南自贸港封关运作货物税收政策。

12月22日,根据全国人民代表大会常务委员会预算工作委员会关于2025年财政预算事项备案审查工作情况的报告:国务院提前下达新增地方政府债务限额,有利于发挥政府债券资金对稳投资、扩内需、补短板的重要作用,有利于实施好更加积极的财政政策、巩固拓展经济回升向好势头,债务限额提前下达时间和额度符合全国人大常委会的授权决定要求。同时,提出新增专项债额度进一步向项目准备充分、投资效率较高、资金使用效益好的地区倾斜,用于支持地方政府隐性债务化解的专项债额度分配要统筹考虑地方化债压力和风险化解需要,以及尽早下达债务限额等建议。

八、资金:利率长短期分化

截至12月26日,DR001收于1.2556%,DR007收于1.5237%,R007收于1.5264%,较12月19日环比分别变化-1.5bps、+8.24bps、+1.16bps。本周央行逆回购+MLF净投放资金652亿,下周到期资金6227亿。

截至12月26日,1年期、5年期、10年期国债收益率分别报1.2872%、1.5948%、1.8376%,较12月19日环比分别变化-6.75bps、-0.73bps、+0.68bps。

温馨提示:本站所有文章来源于网络整理,目的在于知识了解,文章内容与本网站立场无关,不对您构成任何投资操作,风险 自担。本站不保证该信息(包括但不限于文字、数据、图表)全部或者部分内容的准确性、真实性、完整性、原创性。相关信 息并未经过本网站证实。

分享到