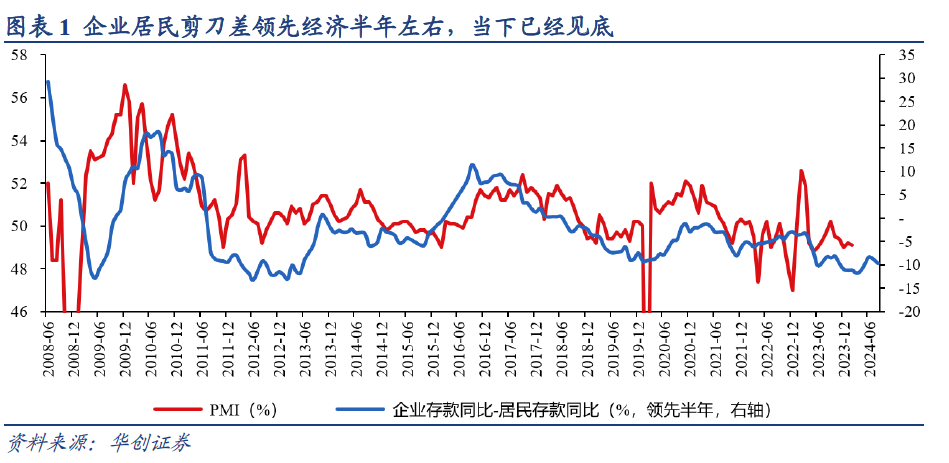

2月社融同比和M1同比均有所回落,市场情绪似乎较为悲观。我们认为,1、2月金融数据本身波动较大,同比数据起伏不必然对应着短期宏观经济发生剧烈变化,综合各类金融数据交叉印证,我们认为当下经济进一步回落的概率并不算高,居民甚至有资金活化的表现,不过企业似乎仍存在一定的压力。具体解释如下:。历史规律来看,企业居民存款剪刀差领先PMI大致半年左右,自2023年9月以来,虽然这一剪刀差有所波动,但已经连续5个月高于当时的最低点。结合指标本身的领先性来看,我们基本可以判定,如果企业存款增速快于居民存款增速,那么意味着居民拿到工资后消费意愿较强,资金迅速回流企业,对应经济预期向上修复;但如果企业存款增速低于居民存款增速,那么意味着居民拿到工资后形成存款,居民的消费意愿较弱。

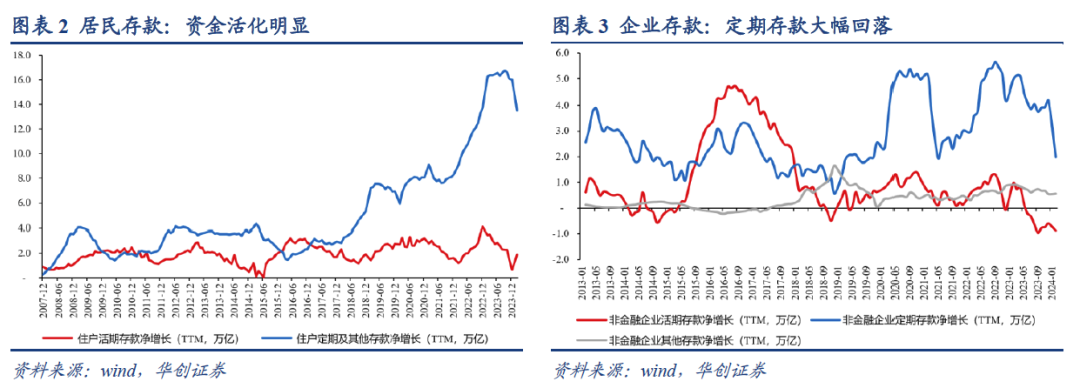

开年居民存款净增长57300亿,同比少增12626亿;企业存款收缩18500亿,同比多减24245亿。。居民方面,居民定期存款连续五月同比回落,活期存款开年同比向上修复,居民似乎有资金活化的可能。企业层面,企业活期存款同比仍在低位,但是企业定期存款回落较为明显。企业活期定期均减少的态势在已有信息下尚难以得出多空的判断,仍需后续结合经济数据(比如民间固定资产投资,工业企业盈利,社零数据)进行进一步的观察。展望未来,居民端资金活化的方向相对确定,居民预期行为存在边际好转的可能,但企业存款能否同比抬升存在较大的不确定性。综合判断下,PMI见底是大概率事件,但抬升与否仍需进一步观察。

造成这两者差异的原因可能是:政府债发行后形成大量财政存款,并未投向市场(代表时间段,2021年下半年),再或是社融抬升后,对应形成大量的居民或企业的定期存款(代表时间段,2022年~2023年)。我们将居民定期存款,非金融企业定期存款以及财政存款加总,定义为“被锁住的流动性”。数据观察发现,2023年,社融净增长33万亿的情境下,被锁住的流动性增长了20万亿,被锁住的流动性与社融的比值达到64%。2013年~2021年期间,这一比值的均值仅有32%。

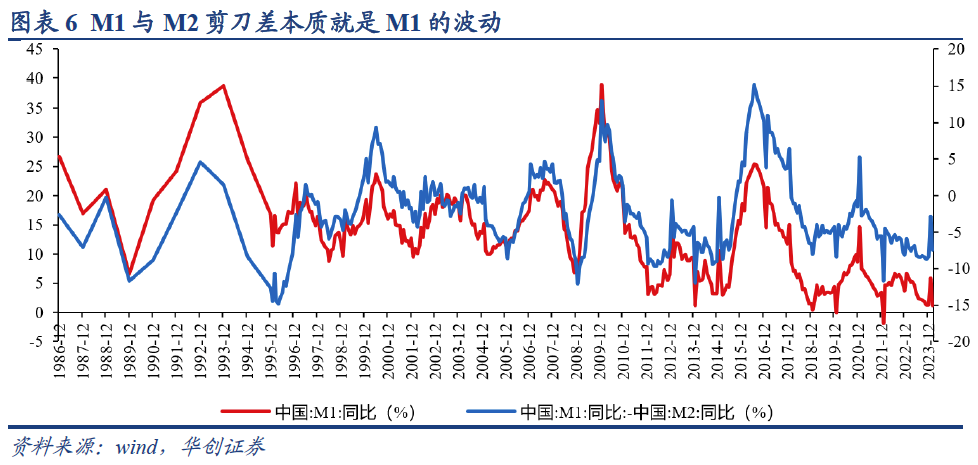

。结合前文数据来看,开年以来,居民和企业的定期存款同比增长皆有所回落。从财政存款来看,财政存款开年净增长4800亿,较2023年同期少增6580亿。值得一提的是,我们认为当下单纯观察M1与M2剪刀差这一指标的现实意义相对有限。原因在于:①M1波动偏大,M2波动较小,因此M1与M2剪刀差本身就是M1波动带来的,两者相减难有增量信息;②现行货币统计制度下,M1不包含居民的活期存款,因此M1与M2这一指标难以捕捉到居民行为的变化。

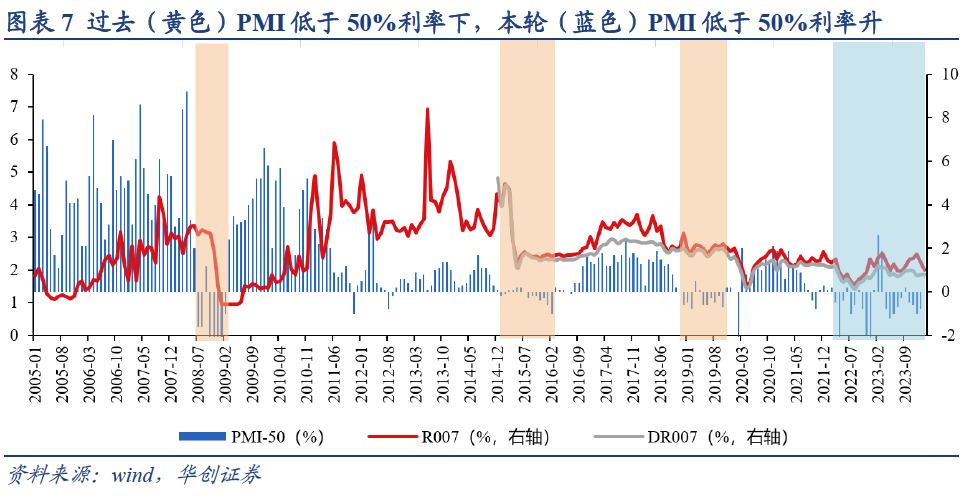

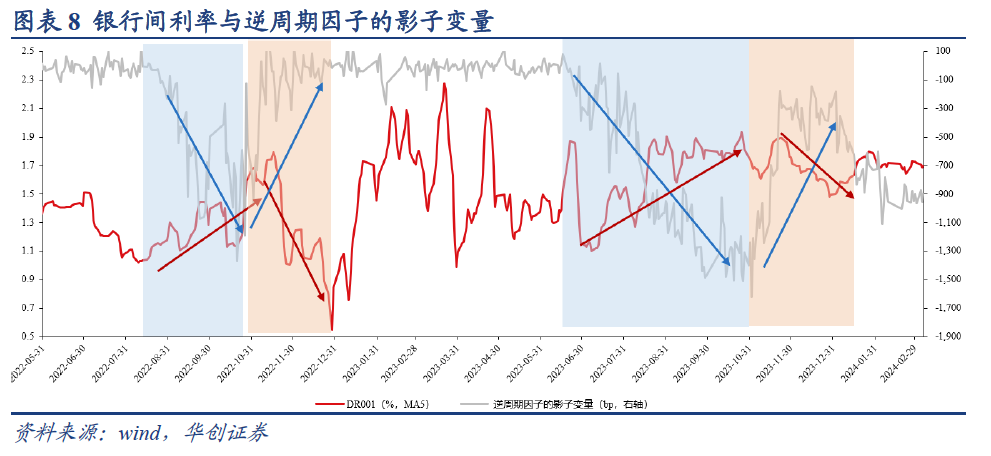

2月MLF不降价加缩量的操作,我们整体认为属于中性偏乐观的消息:。参照2020年三季度央行货币政策执行报告专栏《正确理解中央银行资产负债表与货币供应的关系》,央行明确表示“银行贷款创造存款后所产生的缴纳法定准备金的需求,央行既可以通过缩表的降准对冲,也可以通过扩表的再贷款工具提供。”。考虑到2月央行通过50bp的降准大致投放了约1万亿的长期资金,因此3月MLF的缩量本身不意味着央行操作思路转向,这只是其正常的流动性管理操作。,对于央行而言,提供资金的方式包含逆回购,结构性工具(提出PSL,下同),MLF,PSL和降准等多种方式。上述不同方式的区别主要体现在久期的差异。逆回购(7天)属于短久期的投放工具,MLF(一年)以及结构性工具(一年)均属于中期的投放工具,PSL(三到五年)和降准属于长久期的投放工具。2023年9月~11月央行投放资金以短久期的逆回购为主,客观上造成了资金体感偏紧状态;12月~2月以来,5000亿的PSL+50bp的降准提供的是长久期的资金,因此资金体感相对更好。,当下货币政策的调控思路可能与过往有所不同。历史经验来看,当PMI低于50%(对应经济景气收缩时期),银行间利率通常会持续走低或持续维持低位。但是2022年年中以来,PMI虽然在大多数时间持续低于50%,银行间利率却呈现了边际抬升的态势。当下银行间利率的变动或与汇率压力有关。自2022年开始,由于美国大幅加息的引领,全球的名义利率持续偏高,由于我国货币政策持续维持“以内为主”的政策态度,因此客观上引至了我国名义利率全球排名处于近二十年来偏低位。较低的利率排名意味着当期货币计价的资产对外资吸引力较弱,汇率承受压力较大。2022年以来,每一轮决策稳定汇率诉求偏强时,银行间流动性往往运行偏紧。

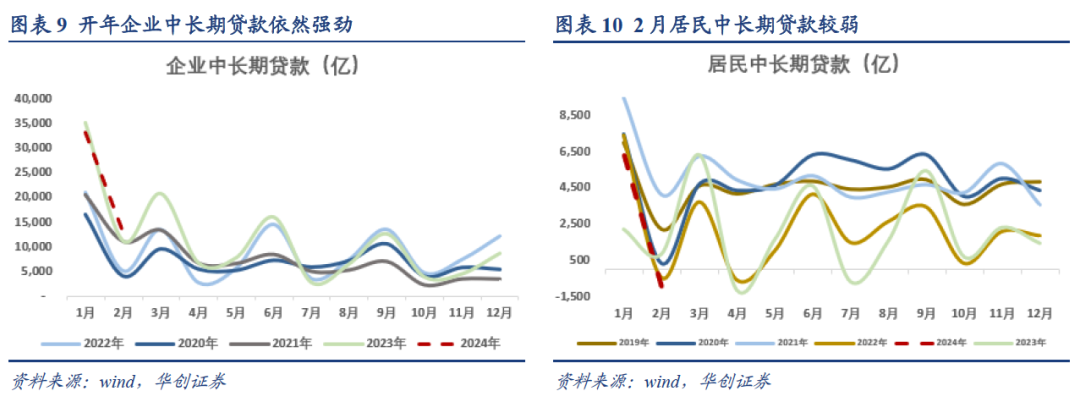

2月,人民币贷款增加1.45万亿元,同比少增3600亿元。2月末,人民币贷款余额243.96万亿元,同比增长10.1%,较上月下滑0.3个百分点,较上年同期下滑1.5个百分点。细项来看,居民贷款减少5907亿元,其中,短期贷款减少4868亿元,同比多减6086亿元,中长期贷款减少1038亿元,同比少增485亿元;企(事)业单位贷款增加15700亿元,其中,短期贷款增长5300亿元,同比多减219亿元,中长期贷款增加12900亿元,同比多增1800亿元,票据融资减少2767亿元,同比多减1778亿元。

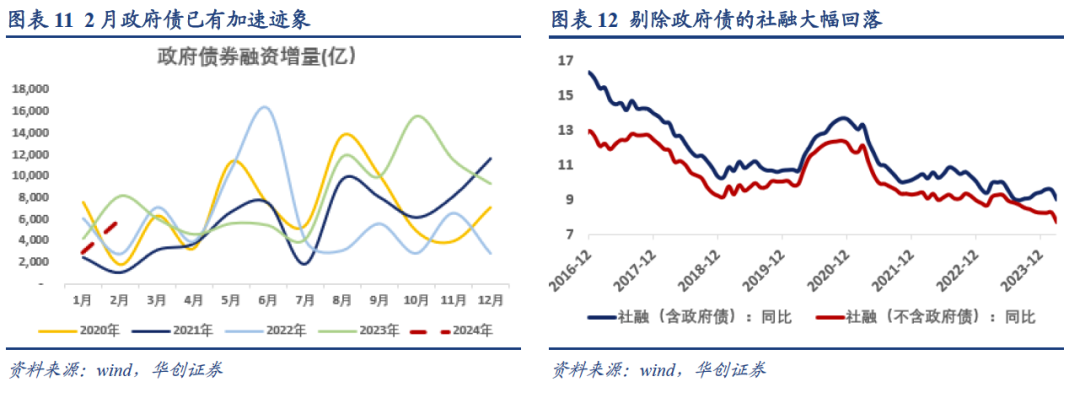

2月新增社融15211亿元,同比少增16399亿元,存量同比9.0%,较上月下行0.5个百分点。细项数据来看,向实体投放的人民币贷款增加9773亿元,同比少增8411亿元;未贴现的银行承兑汇票减少3688亿元,同比多减3619亿元;委托贷款减少172亿元,同比多减95亿元;信托贷款增加571亿元,同比多增505亿元;企业债券净融资1642亿元,同比少增2020亿元;政府债券净融资6011亿元,同比少增2127亿元,非金融企业境内股票融资114亿元,同比少457亿元。

2月M2同比8.7%,增速与上月末持平,比去年同期低4.2个百分点。M1同比增长1.2%,增速较上月回落4.7%,比去年同期低4.6%。2月份,人民币存款增加9600亿元,同比少增18500亿元。2月末,人民币存款余额290.70万亿元,同比增长8.4%,较上月下滑0.8个百分点,较上年同期下滑4个百分点。具体来看,住户存款增加3.2万亿元,同比多增24074亿元。非金融企业存款减少29900亿元,同比多减42800亿元,财政存款减少3798亿元,同比多减8356亿元,非银行业金融机构存款增加11574亿元,同比多增16737亿元。