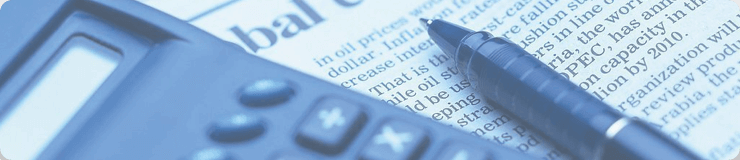

11月通胀: 一升一降的微妙信号

来源于:英为-推荐

发布日期:2025-12-23 09:27:54

11月通胀数据中,CPI的“升”与PPI的“降”似乎形成了鲜明对比。一升一降的背后,构成了当前宏观态势的鲜明剪影——不仅是年末政策在“提振内需”与“反内卷”之间的权衡与温差;更深层次看,它揭示了当前经济复苏中的结构性矛盾:CPI回升基础并不宽广,更多依赖于季节性食品、金价的价格修复;而PPI的下降或表明“反内卷”政策有待到明年进一步优化加码。具体来看:

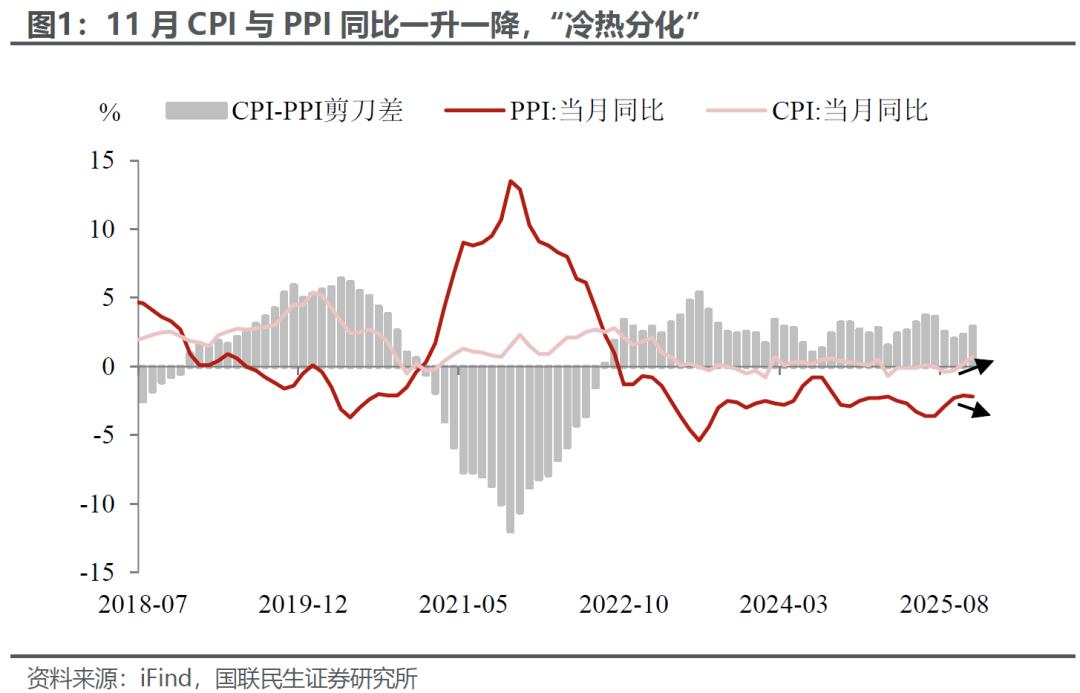

看似微小的数据“预期差”,实则是重要的政策节奏变化。11月PPI同比增速实际录得-2.2%,略低于-2.0%的市场预期。这一偏差的背后,主要反映了年末“反内卷”政策步伐有所放缓。我们测算显示,11月“内卷”行业的PPI同比增速与上月基本持平,未能如前期那样显著收窄其对整体价格的拖累,这最终导致PPI同比增速不及预期。

聚焦于行业来看,11月涨跌幅靠前的五大行业均集中在上游。一方面,上游行业涨跌互现,预示不同产业链(如新能源、基建、化工等)的需求分化正在加剧;另一方面,上游行业是当前经济波动的“高敏区域”,其走势可作为观察政策效果、全球资源行情及国内工业复苏节奏的窗口。当然,这也从侧面说明了中下游制造业、消费端对原材料价格变动的传导仍不顺畅,或需求复苏力度不一。

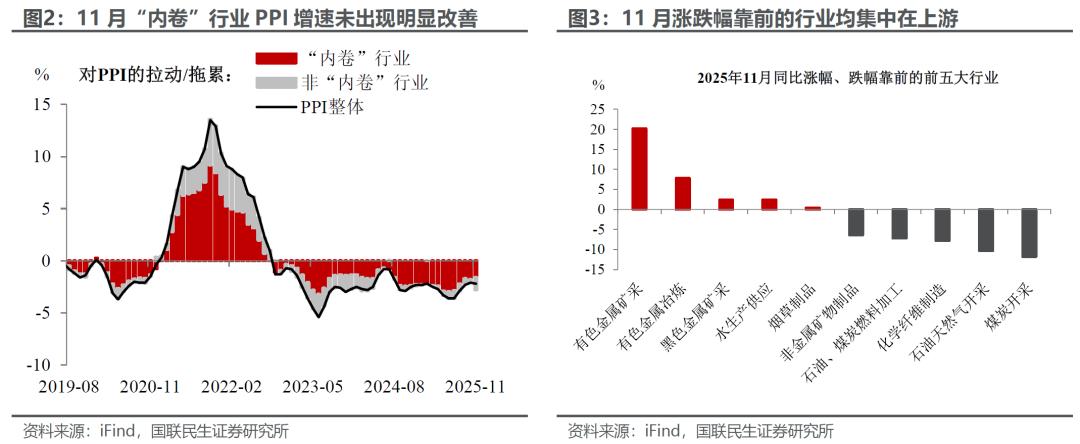

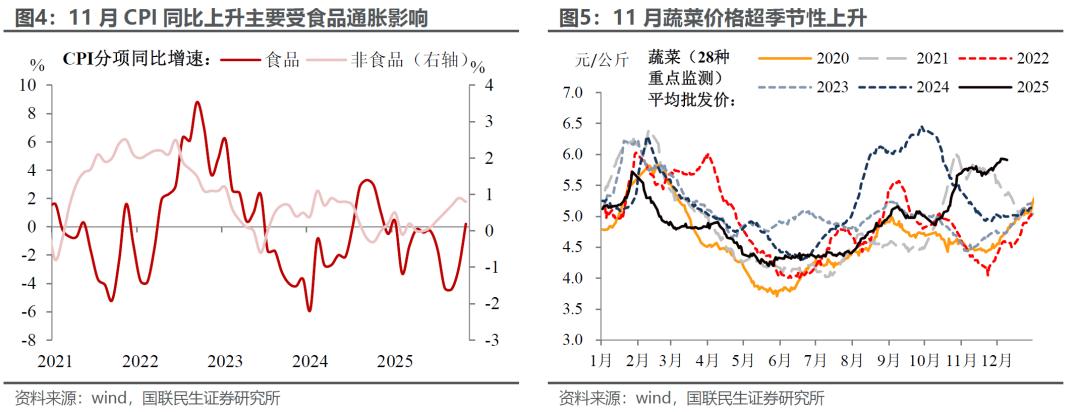

与PPI的不及预期相比,CPI的大幅回升则形成鲜明反差。11月CPI同比增速录得0.7%,较前值0.2%的水平明显回升。不过从驱动因素来看,此次CPI回升更多源于蔬菜等食品类价格的季节性反弹,受前期极端天气及生产流通环节短期扰动影响,部分生鲜农产品供应阶段性收紧,叠加年末需求的上升,带动食品分项通胀快速上行,整体通胀的结构性特征较为突出。

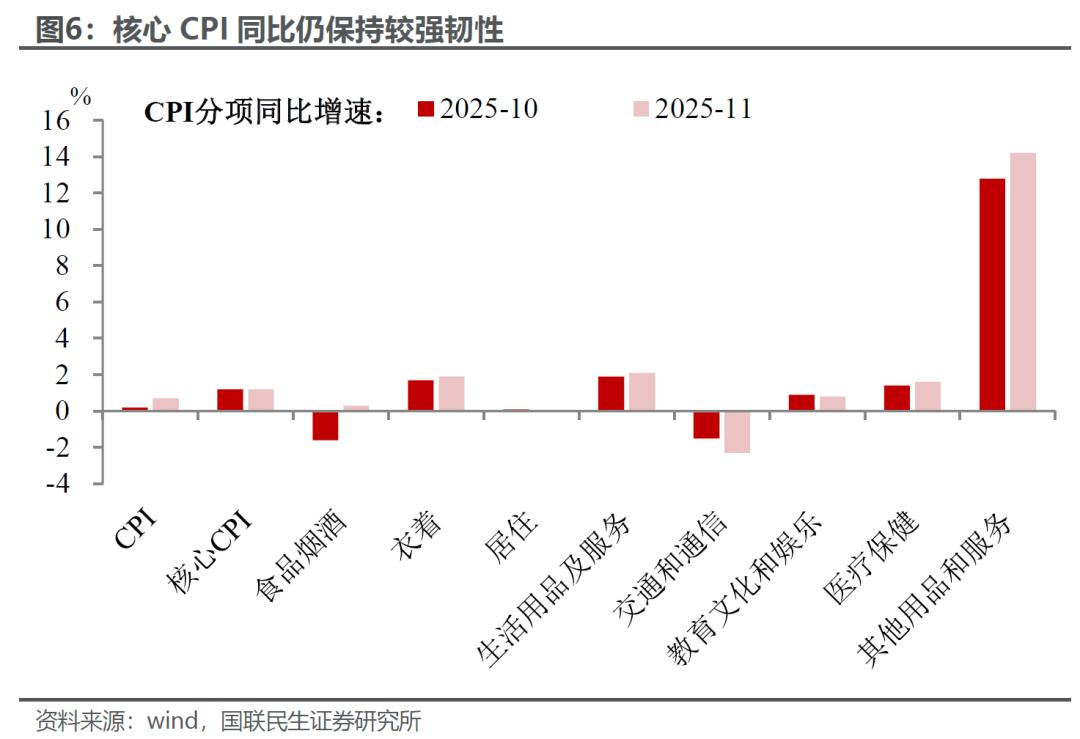

值得关注的是,即便剔除食品价格的短期波动,核心CPI依旧保持充足韧性。尽管受国庆节后需求季节性回落影响,核心CPI环比小幅下降0.1%,但仍高于历史同期水平,同比增速持平10月1.2%的高增长。

核心原因在于,一方面,受国际金价上行传导,国内金饰品价格延续回升态势,对核心物价形成支撑;另一方面,前期扩内需政策效果持续显化,家用器具与服装等商品价格延续上涨;此外,服务消费回暖势头未改,其中机票、家政、餐饮等细分领域价格更是维持较高同比增速,成为拉动服务类物价的核心动力。

从后续走势看,CPI若要实现持续改善,仍离不开政策的持续支持。商品消费端可继续推进以旧换新政策,撬动家电、汽车等大宗消费需求;服务消费端则需进一步释放餐饮、文旅等领域潜力,为物价稳步修复筑牢内需基础。

温馨提示:本站所有文章来源于网络整理,目的在于知识了解,文章内容与本网站立场无关,不对您构成任何投资操作,风险 自担。本站不保证该信息(包括但不限于文字、数据、图表)全部或者部分内容的准确性、真实性、完整性、原创性。相关信 息并未经过本网站证实。

分享到